市場の波に翻弄される一週間でした。

米国市場の調整が続き、投資信託や年金資産の評価額が大きく下落。

それでも、ボーナスの入金があったことで、総資産は一時的に増加しましたが、

実際の投資資産は厳しい状況が続いています。

さらに、毎月分配型投資信託の配当金減額 という現実に直面しました。

これはある程度予測していたことではありますが、実際に減配が起こるとポートフォリオ全体への影響を無視できません。

それでも、「再投資をやめる理由はない」 というスタンスは変わりません。

私の投資方針はシンプルです。

✅ 短期の値動きに惑わされず、長期的な資産成長を目指す。

✅ 米国市場の未来を信じ、配当金は全額再投資。

✅ 市場の下落を絶好の買い場と捉え、愚直に積み上げていく。

「米国市場がダメになれば、世界経済もダメになる」

だからこそ、今こそ投資を続けるべきタイミングだと考えています。

今回の記事では、

📌 今週の総資産の変動要因と市場の影響

📌 配当金の入金状況と年間目標の進捗

📌 ボーナスの使い道と余剰資金の運用戦略

📌 毎月分配型投資信託の減配という現実と今後の対応策

📌 これからの投資方針と展望

これらのポイントを詳しく整理し、資産形成の今後の戦略を見直していきます。

それでは、今週の資産報告を始めます。 💪📈

【宣伝】先週の記事のまとめになります。何か学びのきっかけとなれば幸いです。

1. 総資産の増減

Contents

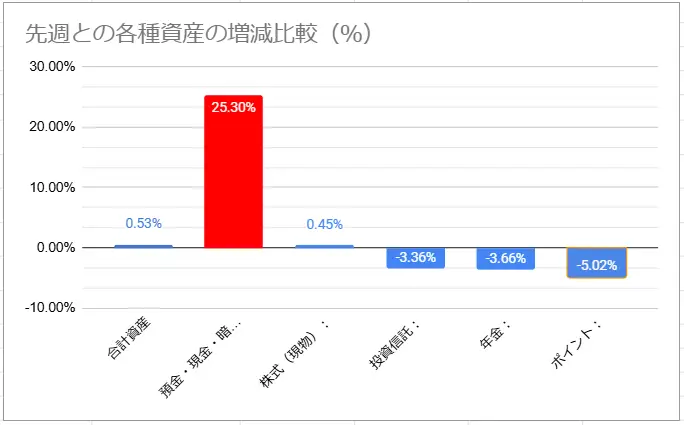

✅ 今週の総資産の動き

- 総資産:+0.53%(ボーナスがなければ減少)

- 預金・現金・暗号資産:+25.03%(ボーナス入金)

- 株式(現物):+0.45%(小幅な増加)

- 投資信託:-3.36%(米国市場の下落影響)

- 年金:-3.66%(米国市場の影響を受けた)

- ポイント:-5.02%(ガソリン代に利用)

💡 変動要因の詳細

- ボーナスが預金を押し上げたため、総資産はプラスになった

- しかし、投資資産が大きく減少しているため、資産形成の視点では厳しい1週間 だった。

- 投資信託・年金の下落は、米国市場の影響が大きい

- 特に アライアンス・バーンスタインDコース、フィデリティ系投資信託 の下落が目立つ。

- ポイントの減少はガソリン代に利用したため

- 生活コストの最適化として、定着しつつある。

2. 市場の動向と影響分析

今週の米国市場は不安定で、投資信託・年金の減少に直結しました。

📉 米国市場の動向

- S&P500・NASDAQの下落

- FRB(米連邦準備制度)の金利政策への懸念が強まり、株価が下落。

- 特にハイテク・成長株が影響を受けた ため、NASDAQ中心の投信が軟調。

- 米国金利の影響

- 利下げが遅れる可能性 が強まり、株式市場が反応。

- 高配当株・債券ETFにも影響が出ており、投資信託の分配金減少リスクも高まる。

- 円高の進行

- 為替レートが円高方向に振れると、ドル建て資産の評価額が下がるため、日本円換算で資産が減少する。

📊 投資信託と年金の下落理由

- アライアンス・バーンスタインDコースやフィデリティのファンドが大幅下落

- 米国株依存度が高いため、米国市場の下落の影響を直接受けた。

- 年金も米国市場に連動しているため、同じく影響を受けた。

3. 今後の投資戦略と対応策

🛠 今後の対応方針

- 短期的には市場の回復を見極める

- FRBの政策動向をチェックしながら、今後の市場回復のタイミングを見定める。

- 投資信託の比率見直し

- 米国市場依存度の高い投信が減配する可能性を考え、ETFや個別株へのシフトも検討。

- VYM(バンガード高配当ETF)、SCHD(シュワブ高配当ETF)などを活用し、安定性を強化するのも選択肢。

- ボーナスの運用方針を検討

- ボーナスの一部を、今後の投資資金として活用するかどうか。

- 引っ越しの影響次第で変わってくる

- 今は現金比率を維持し、市場の反発を待つのも手。

- FIRE戦略の進捗チェック

- 配当金収入が減少するリスクを考慮し、今後のキャッシュフローをどう維持するか検討。

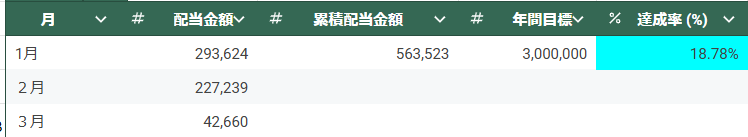

📊 3. 配当金の入金と累計額の進捗(3月第3週)

今週の配当金は ピクテバイオの毎月分配型投資信託から22,742円 の入金がありました。

市場が調整局面に入る中で、資産が大きく変動しているものの、入ってくる分配金は安定したキャッシュフローを支えてくれています。

✅ 3月度の累計配当金

📅 今月の累計配当額:42,660円

後半に大きな配当入金があるかどうかが今後の焦点。

まだ月の途中ですが、1月・2月と比べるとややスローペース で推移しています。

✅ 年間目標達成率の推移

- 1月・2月と比較すると、3月の配当ペースはややスロー。

- 後半に大きな配当入金があるかどうかが注目ポイント。(減配がどれほど影響が出てくるのか・・)

- 年間300万円の達成を考えると、今後の再投資戦略が重要になりそう。

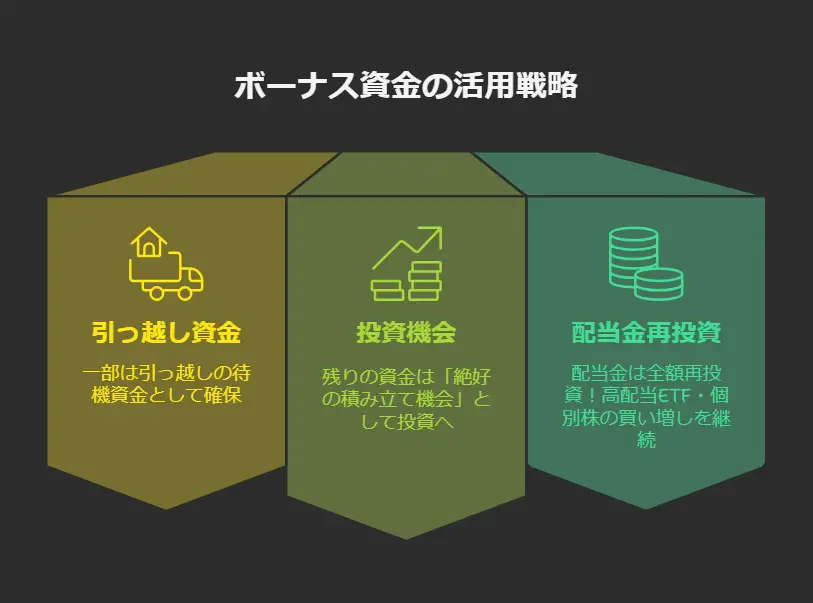

📌 4. なぜ現金が増えたのか?

✅ ボーナスの入金

- 今週の現金増加の主因は ボーナスの入金。

- しかし、これは資産増加とは別枠で考えており、引っ越しのための待機資金として確保。

- ボーナスの使い道で引っ越しを考えているという部分については以下の記事を参照ください。

普段であればほぼほぼ全額投資に回しているところなんですが、まとまったお金が出ていく可能性を考えるとちょうどよいタイミングかなとも思っています。

✅ 余剰資金の運用戦略

今後、引っ越し資金を除いた残りのボーナス資金や配当金をどう活用するか を整理すると以下の方針。

- いつも通りの投資を継続

- 今の相場は絶好の積み立て機会と判断。

- 市場が不安定な時こそ、愚直に積み立てることで将来的なリターンを最大化できる。

- 配当金はもちろん再投資

- 高配当株・ETFの買い増しを予定。

- 長期的な配当成長を狙うため、再投資の対象を慎重に選定。

📉 毎月分配型の配当金減額という現実に直面

ここにきて、毎月分配型投資信託の配当金減額 という事態が現実のものとなりました。

これは投資信託の特性上、いずれは訪れる可能性がある事象でしたが、実際に目の前で起こると、ポートフォリオ全体への影響を無視できません。

毎月分配型投信の減配には、いくつかの背景があります。

✅ 1. 基準価額の下落 → 配当の維持が困難に

- 投資信託の分配金は、運用益や元本から支払われる。

- しかし、市場が下落すると運用益が減り、分配金を維持するのが難しくなる。

- すると、無理に分配金を維持すると元本を取り崩す「タコ足配当」になり、資産が目減りしてしまう。

- 元本が減る → さらに減配せざるを得ない → 負のスパイラルに。

📌 具体例(イメージ)

💰 元本100万円で、毎月1万円の分配金が出る投信 を持っているとする。

📉 市場の下落で元本が 80万円に減少 した場合、同じ1万円を配当として出すと、取り崩しの割合が増える。

🚨 これが続けば、元本が70万円、60万円と減り、最終的に減配が避けられない。

✅ 2. 米国市場の下落による影響

- 特に米国株に依存している投信(アライアンス・バーンスタインDコースやフィデリティなど)が下落。

- NASDAQ・S&P500が下落 し、投資信託全体のパフォーマンスが悪化。

- 米国市場の低迷が長引くと、運用益が減り、分配金の維持が困難に。

📌 具体例

- S&P500が10%下落すると、米国株中心の投信は同じく基準価額が10%前後下がる可能性がある。

- すると、過去の水準での分配金を維持するのが難しくなるため、減配の判断を下す。

✅ 3. 為替の影響(円高)

- 円高が進行すると、海外投資信託の日本円換算額が減少 する。

- 例えば、1ドル=150円 → 140円になると、同じ100ドルでも日本円ベースの価値は下がる。

- これにより、円換算での資産評価額が低下し、分配金に影響が出る。

📌 私の見解:米国市場の未来を信じる

✅ 1. 再投資はやめない

- 資産が減少しているからといって、今の投資方針を変えるつもりはない。

- 今の下落局面こそ、割安で買える「チャンス」と捉える。

- 高配当株・ETFの再投資を通じて、将来の配当収入をさらに増やす。

✅ 2. 米国市場の未来を信じている

- 「米国市場がダメになったら、付随して他の国もダメになる」 という考えのもと、長期的に米国市場を信じる。

- 短期的な市場の乱高下に左右されず、長期的な視点で積み立てを続ける。

- 過去を振り返れば、米国市場は何度も危機を乗り越えて成長してきた。今回も同じ。

📌 投資信託の減配は一時的な問題か?

✅ 1. 市場全体の調整であり、恒久的な問題ではない

- 毎月分配型の減配は、現在の市場環境の影響が大きい。

- リーマンショックやコロナショックのような局面でも、米国市場は回復してきた。

- 長期的には回復し、配当も安定する可能性が高い。

✅ 2. むしろ「安く買えるチャンス」と捉える

- 下落時に買い増しすることで、将来のリターンを最大化できる。

- 配当金が一時的に減っても、今仕込んでおけば回復したときの恩恵を受けられる。

- 今はコツコツ積み立てる局面であり、慌てる必要はない。

📌 今後の展望と戦略

- 引き続き「配当金の再投資」を徹底

- 減配があっても、投資方針は変えずにコツコツ積み立てる。

- 今後のキャッシュフローを安定させるため、高配当株・ETFを適宜買い増し。

- 3月後半の配当入金に期待

- 3月の配当ペースはスロースタートだが、後半の入金で増加する可能性。

- これまでの傾向を見ながら、来週以降の配当収入の流れをチェック。

- ボーナスの運用計画

- 引っ越し費用の待機資金を除いた分は、淡々と積み立て投資を続ける。

- 今の下落相場は「割安で買えるチャンス」と考え、無理のない範囲で追加投資を検討。

📌 まとめ:再投資を継続し、米国市場の未来を信じる

資産が大きく減少する週となりましたが、投資スタンスは変わりません。

✅ 再投資はやめない

✅ 米国市場の未来を信じる

✅ 今の市場調整は絶好の買い場と考える

もし米国市場がダメになれば、それに付随して世界経済も大きな影響を受ける。

だからこそ、市場の一時的な下落ではなく、長期的な成長を見据えて投資を続けることが重要。

📌 「淡々と再投資し、資産を積み上げる。」

📌 「米国市場の成長にベットし、未来の配当収入をさらに拡大させる。」

これをブレずに続けていくのみです。

次週の配当入金を楽しみにしながら、また1週間、積み上げていきます! 💪📈