「老後2000万円問題」。2019年に金融庁が発表したこのワードは、多くの人にとって衝撃的な内容でした。老後を安心して暮らすためには、公的年金に加えて2000万円の貯蓄が必要だとされたのです。

しかし、あれから数年が経ち、物価高騰、年金制度の変化、金利上昇など、当時とは経済状況が大きく変わりました。もはや2000万円で足りるのか?むしろ、足りないのでは? そんな疑問を抱く人も多いのではないでしょうか。

今回の記事では、最近のデータをもとに、現在の老後資金のリアルを掘り下げていきます。元記事(LIMO)では、40~70代の貯蓄状況や老後資産の現実について詳しく分析されています。この記事を参考にしながら、実際にどのくらいの人が2000万円以上貯めているのか?本当に2000万円で足りるのか? を検証し、私自身の資産形成戦略と比較しながら考察していきます。

先週のまとめ記事になります。情報豊富なので見てない方は是非!

この記事で得られること

Contents

✔ 老後2000万円問題は、今も通用するのか?

✔ 40~70代のリアルな貯蓄状況(平均値・中央値)

✔ 2000万円貯めている人の割合と、世代ごとの貯蓄目標

✔ 貯蓄だけで足りるのか?投資の必要性は?

✔ 私自身の資産運用戦略と、読者が取るべきアクション

本記事のポイントと学び

📌 中央値の貯蓄額を見ると、2000万円どころか1000万円未満が大半!

📌 住宅ローンや生活費の増加で、計画的に貯められる人は少ない

📌 貯蓄だけではインフレに勝てない。投資なしでは厳しい時代

📌 「老後資金をいくら貯めるか」より「どう運用するか」が重要

老後の不安を減らすためには、「貯める」だけではなく、「お金をどう増やすか?」がカギ。元記事のデータを元に、「これからの老後資金戦略とは?」をリアルに考えていきます!

1. 最新のデータから見る「老後資金の現実」

「老後2000万円問題」とは、公的年金だけでは生活費をカバーできず、老後に2000万円の貯蓄が必要になるという金融庁の試算から生まれた言葉です。しかし、今回のデータを見ると、そもそも「2000万円貯められる人」自体が少数派であることが分かります。

📌 貯蓄2000万円以上を持っている人の割合

- 40代:12%

- 50代:17%

- 60代:28%

- 70代:27.9%

老後資金「貯蓄2000万円」は現実的か。現役&リタイア世代の貯蓄額の平均・中央値はいくら?

つまり、40代で2000万円を貯められている人は10人に1人程度しかいないということ。50代でも2割に届かない。このデータだけを見ると、「老後2000万円」という目標設定が、いかにハードルが高いものかが分かります。

また、2000万円以上の貯蓄を持つ割合が60代から急に増えているのは、退職金の影響もあると考えられます。**「定年まで貯蓄は少ないが、退職金で一気に貯まる」**というケースが多いのでしょう。

📌 年代別の貯蓄額(平均値・中央値)

| 年代 | 平均貯蓄額 | 中央値 |

|---|---|---|

| 40代 | 944万円 | 250万円 |

| 50代 | 1168万円 | 250万円 |

| 60代 | 2033万円 | 650万円 |

| 70代 | 1923万円 | 800万円 |

老後資金「貯蓄2000万円」は現実的か。現役&リタイア世代の貯蓄額の平均・中央値はいくら?

ここで注目すべきは、「中央値の低さ」。

例えば、40代の中央値は250万円しかありません。これは、貯蓄ゼロ~数百万円しかない世帯がかなり多いことを示しています。

つまり、「40代の平均貯蓄額944万円」というのは、一部の高資産層が引き上げているだけで、実際には半数以上の人が1000万円も貯められていないということになります。

📌 40代の自分の状況と比較

私自身はほぼ40代に該当しますが、住宅ローンは負っていませんが、貯金額は大体こんなものですね。ほとんどが投資に回っているからです。生活防衛資金を残して(生活費の6か月分)他はほぼ投資に回っています。

他の人がみな投資しているかは定かではありませんが、貯蓄の少なさにはいくつかの背景が考えられます。

✅ 住宅ローンの影響

→ 40代・50代は住宅購入によるローン返済が重くのしかかる時期。

→ そのため、貯蓄を増やす余裕がない人も多い。(私自身は住宅ローンがないので、直接比較はできない)

✅ 投資をしている人も一定数いる

→ 単に「貯蓄が少ない」のではなく、資産を運用している人もいるかもしれない。

→ 日本では「投資=危険」と考える人も多いため、現金を多く持っている人もいるが、このデータには株式・投資信託・不動産などの資産は含まれていない可能性。←私はこのパターン。

✅ 日本では「お金の話」をしない文化がある

→ 自分の周りでは資産運用をしている人が少なく見えるが、それは「話さないだけ」かもしれない。

→ データを見て「こんなに少ないの?」と思うかもしれないが、実際の資産形成状況はもっと多様なのでは?

3. 住宅ローンの影響を考える

老後資金の話をするときに、「貯蓄が少ない=お金を使いすぎ?」という単純な話ではないことを考慮しなければなりません。特に40~50代は住宅ローンを抱えている世帯が多く、その影響で貯蓄が伸びないケースがよくあります。

📌 住宅ローンが貯蓄に与える影響

- 40~50代はローン返済のピーク

- 住宅を購入し、数十年ローンを組んでいる世帯が多い。

- そのため、住宅ローンの支払いが優先され、貯蓄に回せるお金が少なくなる。

- 実際に、40~50代の貯蓄の中央値が250万円という低さは、住宅ローンの影響が大きいと考えられる。

- 60代以降になると貯蓄が増える傾向

- 住宅ローンを完済する人が増える。

- 退職金を受け取る人も多く、老後資金を確保できる。

つまり、「40~50代の貯蓄が少ない=お金を貯める力がない」のではなく、住宅ローンの影響で貯蓄が難しい人が多いというのが実情でしょう。

💡 私自身の住宅ローンに対する考え方

私は今のところ住宅を購入するという選択肢はないです。

田舎暮らしをしていることもあり、持ち家が当たり前の文化の中で驚かれることもありますが、今の時代に長期ローンを組むことはリスクが高いと考えています。

✅ ローンを組まない理由

- 予測不能な時代に長期ローンはリスクが高い

- 物価高騰や金利上昇が続く中、今の時点で数十年のローンを背負うのは不確実性が大きすぎる。

- 会社の業績や転職の可能性、子供の教育費など、将来の支出が読めない。

- 終の住みかとして買うなら、必要な時期に考えればいい

- 子供が成人するタイミングや老後のライフスタイルが見えてきたときに購入を検討すればいい。

- 今の広さ・間取りでは将来的に合わなくなる可能性もある。

- 「家余り」が進行している

- 日本は人口減少に伴い、空き家が増え続けている。

- 将来的に、今より安く家を購入できる可能性も高い。

こう考えると、今住宅ローンを組むのはリスクが大きく、焦って買う必要はないというのが私の結論です。

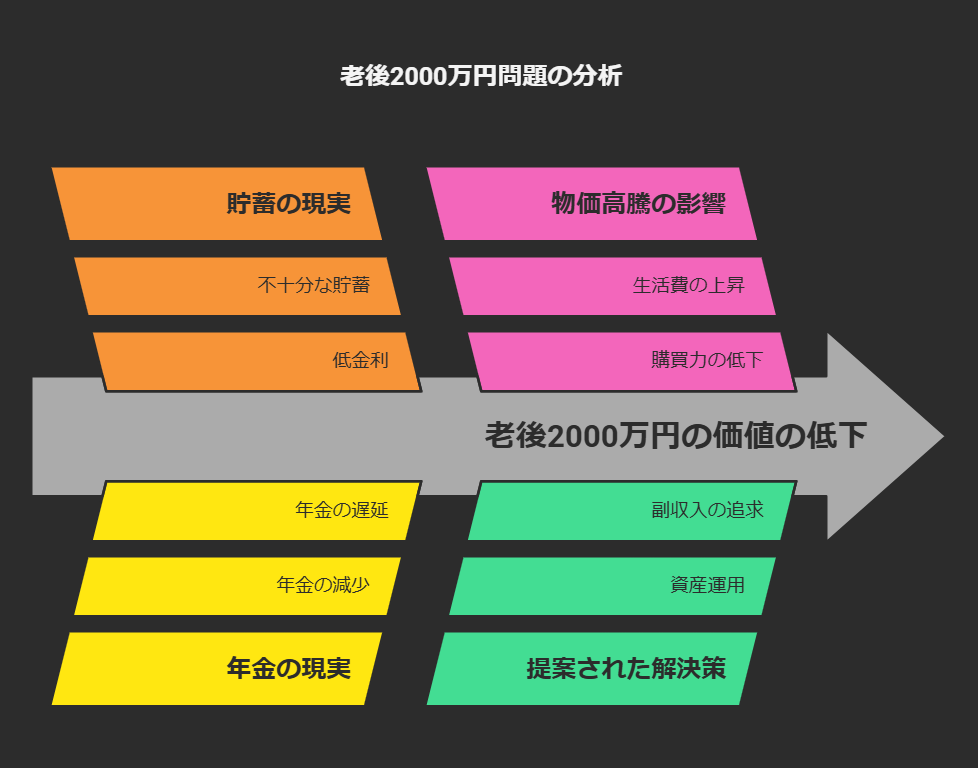

4. 物価高騰と年金減少:老後2000万円はもう足りない?

「老後2000万円問題」は、そもそも「年金+2000万円で安心できる」という前提で語られていました。

しかし、現実はそれほど甘くない。

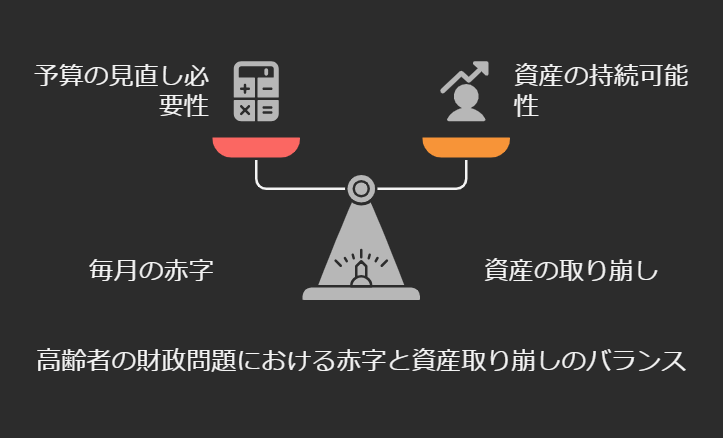

📌 年金の実態

- 夫婦の年金平均受給額:約22万円

- 高齢夫婦の生活費:26万~30万円

→ 毎月4万~8万円の赤字が発生

年金だけでは生活費を賄えず、貯蓄を取り崩す必要が出てくる。

さらに、年金制度の維持は厳しく、将来の給付額が減る可能性が高い。

📌 物価高騰の影響

- 2019年当時と比べ、物価は大幅に上昇。

- 食品・ガソリン・光熱費など、生活必需品の価格が軒並み上がっている。

- 例えば、5年前に100円だったものが120円になれば、実質20%の価値低下。

- お金の実質価値が下がっているため、2000万円の価値も相対的に減少。

📌 結論:2019年当時の「老後2000万円問題」の前提が崩れている。

→ 今は3000万円~5000万円が必要になる可能性が高い。

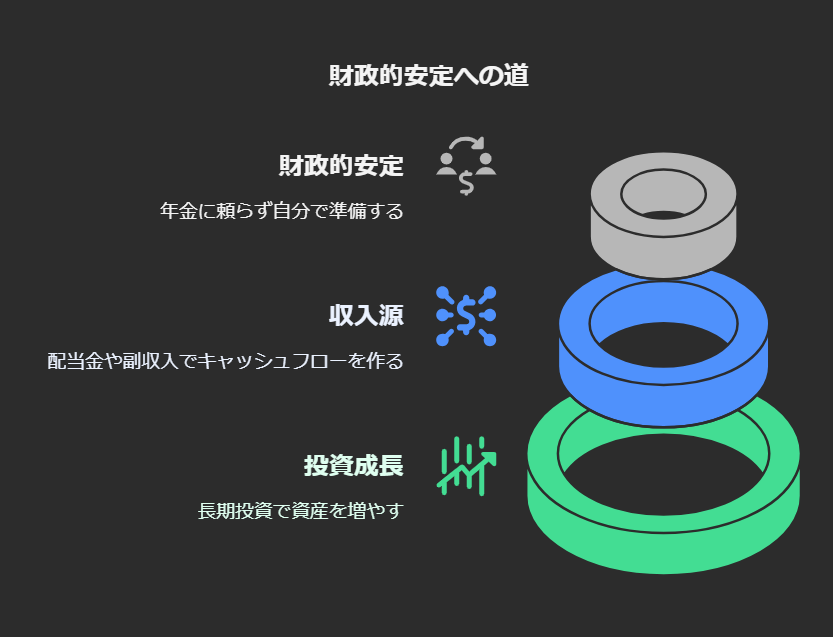

💡 私の資産運用戦略

この状況を考えると、「年金に依存しない老後資金計画」が必要。

だからこそ、私は配当金を積み上げる戦略を取っている。

✅ 現在の戦略

- 配当金の積み上げ

- 現在、年間配当収入190万円。

- 老後に向けて、これを300万円以上に増やすことが目標。

- 配当金があれば、年金が減額されても影響を受けにくい。

- 副業の可能性を広げる

- ブログ・YouTube・副業で、定年後も収入を確保する。

- 「老後=完全リタイア」ではなく、「老後も稼げる仕組み」を作る。

- インフレ対策として投資を継続

- S&P500や全世界株インデックスを中心に運用し、お金の価値が減るリスクをヘッジ。

- リスクを抑えながら資産を増やす戦略。

📌 まとめ:老後2000万円ではなく、「年金+自分で作る収入」がカギ

- 住宅ローンがある人は、貯蓄が少なくても当然。しかし、ローンがない場合でも、貯蓄だけでは不十分な時代。

- 物価高騰や年金の減少を考えると、2000万円ではなく、3000万~5000万円を目指すべき。

- 年金に頼らず、配当金や副業でキャッシュフローを作るのが現実的な戦略。

- 「老後=資産を取り崩す」ではなく、「老後も資産を運用しながら収入を得る」がベストな生き方。

私自身、すでに配当収入や副業の準備を進めていますが、これは単なる「資産形成」ではなく、「老後の生活費を補う」ことが目的です。

将来的に年金がどうなるか分からない以上、「もらえないかもしれないもの」に頼るのではなく、自分で準備できるものを増やす方が安心。

だからこそ、私は今後も配当金+副業という戦略を続けていくつもりです。

次の章では、「老後資金の新しい考え方」について掘り下げ、「いくら貯めるか」より「どう運用するか」が重要な理由を解説していきます。